来源:小罗代言米乐体育 发布时间:2024-07-12 12:46:55

作为一家由三兄弟100%持股的企业,金盛海洋科技股份有限公司(以下简称“金盛海洋”)的内控有效性对投资者而言颇为重要。

上交所网站显示,金盛海洋的IPO申请于2023年3月30日获受理,计划登陆主板,2023年底因更新财报中止IPO。

然而,招股书显示,金盛海洋的内控问题颇多,存在转贷、无真实交易背景的票据背书转让、关联方资金拆借等行为。2019—2021年,该公司通过转贷获得4.76亿元借款,全部拆借转给了由实控人控制的关联方。2020年该关联方获得2.56亿元资金后,几乎全部用于还债,金盛海洋的资产及财务独立性存疑。

另外,2020—2022年,金盛海洋的劳务外包人数占总员工人数比例约为40%,且多家劳务外包供应商是由金盛海洋前员工或员工亲戚开设的企业,同时半数劳务外包供应商在2022年出现亏损,交易所两度询问其是否存在通过劳务外包供应商承担成本费用的情况。

本次IPO,金盛海洋计划登陆上交所主板,IPO申请于2023年3月30日获受理。

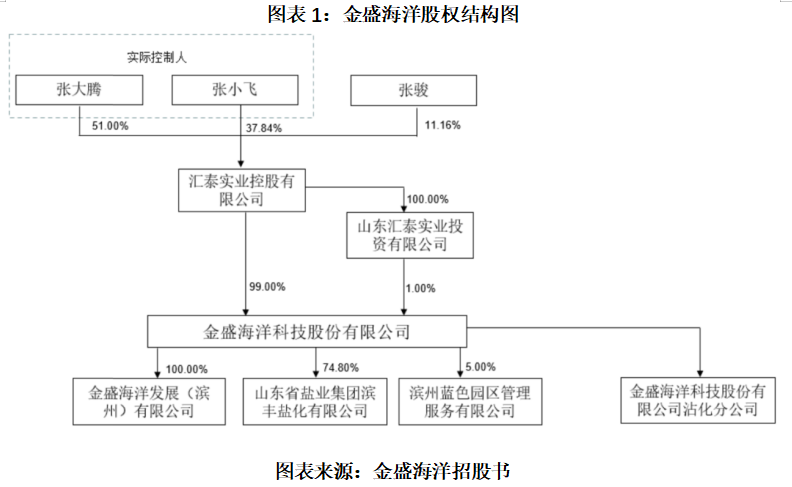

据招股书,金盛海洋的控股股东是汇泰实业控股有限公司(以下简称“汇泰实业”),截至最新招股书签署日,该公司直接持有金盛海洋99%的股份,间接持有剩余1%的股份,合计持有金盛海洋100%的股份,如图表1所示。

而汇泰实业由张大腾、张小飞两兄弟控制,两人合计持股88.84%,两兄弟的堂兄张骏持有剩余11.16%的股权。可见,金盛海洋由张氏家族100%持股,“家族企业”色彩浓厚。

尽管金盛海洋在招股书中表示,自身在资产、人员、财务、机构、业务等方面与控股股东、实际控制人及其控制的其他企业分开,具有独立完整的业务体系及面向市场独立经营的能力。

然而,招股书也显示,金盛海洋在报告期内(2019—2022年前三季度)存在多种不规范情形,包括通过第三方进行转贷、票据找零、无真实交易背景的票据背书转让、关联方资金拆借、利用个人账户收付款等。

银行为了降低贷款挪用的风险,会倾向于将贷款资金直接支付给借款人交易对象(例如借款人的供应商)。面对这一情况,招股书显示,金盛海洋使用了“转贷”这一不合规的借款方法,虚构购买产品和材料的交易,在银行向供应商支付款项后不久,便从供应商处转回款项。

2019年6月、2020年6月、2021年10月,金盛海洋分别通过转贷取得2.2亿元、2.2亿元、3600万元资金。

值得注意的是,金盛海洋通过转贷获得的资金并未用于自身业务,据招股说明书,转贷资金最终均拆借给汇泰控股集团股份有限公司(以下简称“汇泰集团”)。

天眼查显示,汇泰集团的股东与金盛海洋控股股东“汇泰实业”的股东相同,均为张大腾、张小飞、张骏三人,但汇泰集团与汇泰实业以及金盛海洋均无股权关系,属于金盛海洋实控人控制的关联方企业。

2019—2021年,金盛海洋的合计净利润仅有2.33亿元,而其间金盛海洋不惜通过转贷也要向关联方汇泰集团拆出资金4.76亿元。这一情况让人怀疑,金盛海洋是否具备资产独立性?

另外,为了向汇泰集团拆借资金,金盛海洋不仅违规转贷,还进行了无真实业务背景的票据转让以获取资金。

金盛海洋对第一轮问询函的回复显示,2019—2022年,金盛海洋通过票据转让,将资金拆借给汇泰集团,资金拆借金额分别为6066.63万元、3920.65万元、2300.00万元、1700.00万元。

《中华人民共和国票据法》第十条规定,票据的签发、取得和转让,应当遵循诚实信用的原则,具有真实的交易关系和债权债务关系。金盛海洋无真实业务基础却使用票据的行为违反了上述规定。

值得注意的是,2020年,汇泰集团从金盛海洋处拆入的资金,大部分用于还债。

对第二轮问询函的回复显示,2020年,汇泰集团收到了金盛海洋拆入的资金2.56亿元,其中2.20亿元用于帮助汇泰集团的子公司、关联方偿还借款。得到汇泰集团帮助的企业有山东埕口盐化有限责任公司(当时由汇泰集团完全控股)、山东大地油脂有限公司(由金盛海洋实控人张大腾、张小飞母亲持股95%)。另外2200万元用于偿还汇泰集团的银行贷款,1400万元用于日常缴纳税款、发放工资等日常经营。

对于上述情况,时代商学院向金盛海洋发函询问其内控措施的有效性,以及控股股东是否存在债务风险。金盛海洋仅表示:“请查阅公司招股书及公开披露信息”,并未作出正面回复。

从自身资金情况来看,金盛海洋或许真的在“勒紧裤腰带”向汇泰集团提供借款。

金盛海洋的现金流质量较差。据Wind数据显示,2019—2022年前三季度,金盛海洋净利润合计为4.36亿元,而合计经营活动产生的现金流净流入仅有6486.34万元,其间净利润现金比率仅有14.89%。

或与经营活动现金流入不足,再加上向关联方拆借大额资金有关,报告期内金盛海洋的货币资金持续降至仅有数百万元。Wind数据显示,报告期各期末,金盛海洋的货币资金分别为6968.21万元、1067.67万元、633.03万元、306.32万元,各期末的现金比率﹝(货币资金+有价证券)÷流动负债〕均不到1%。

招股书显示,为了提高票据融资效率,满足支付员工工资、物资采购等日常需求,报告期内,金盛海洋存在向非金融机构票据贴现的违规行为。2019年、2020年金盛海洋分别通过这种方法贴现2686.26万元、1406.12万元。

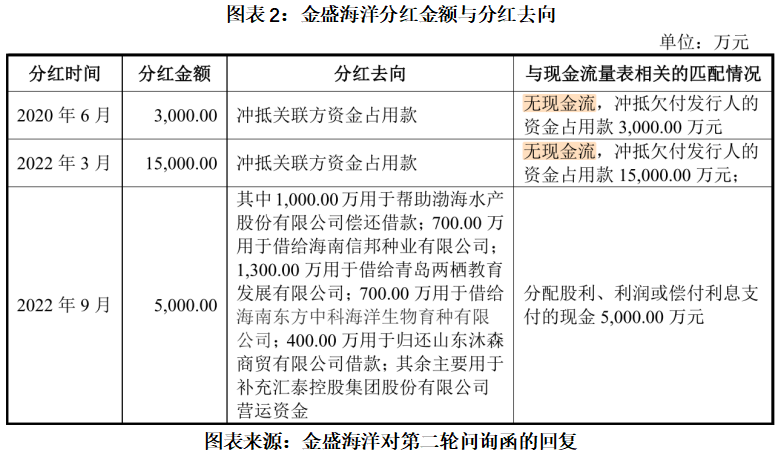

雪上加霜的是,汇泰集团、汇泰实业对金盛海洋的欠款,有1.8亿元通过分红勾销。这意味着欠款抵消的同时,并无相应资金流入金盛海洋。

金盛海洋对第二轮问询函的回复显示,2020年6月、2022年3月,金盛海洋合计现金分红1.8亿元,但这些分红未形成实际的现金流动,而是全额冲减汇泰集团、汇泰实业欠付金盛海洋的资金占用款。

据招股书显示,金盛海洋主要从事海盐、溴素生产及苦卤利用等海洋资源综合开发业务,依托其丰富的海水及滩涂资源,形成了“初级卤水出租养殖、中级卤水及苦卤提溴、饱和卤水制盐、苦卤提取钾镁”的海水综合利用经济模式。

该经营模式颇为依赖人力资源,招股书显示,金盛海洋营业成本中的人工成本占比颇高。2021年,金盛海洋营业成本中,直接材料占比仅为5.54%,而人工成本占比达23.74%,仅次于制造费用占比(34.84%)。

该背景下,金盛海洋对第二轮问询函的回复显示,其通过劳务外包模式来满足部分用工需求。2020—2022年,金盛海洋劳务外包人数占员工总人数的比例分别为40.28%、39.12%、41.98%。

第一轮问询函的回复显示,通过劳务外包模式解决部分用工需求的原因包括用工紧张、所处地理位置偏远、收盐季节使用季节性工人需求较大、周边居民农闲时间较多等。

在第二轮问询函中,交易所要求金盛海洋核查和说明劳务外包岗位的薪酬支付以及五险一金缴纳情况。对此,金盛海洋回复称,报告期内,劳务外包公司未替劳务人员缴纳社会保险和住房公积金。

《中华人民共和国劳动法》第七十二条规定,用人单位和劳动者必须依法参加社会保险,缴纳社会保险费。金盛海洋通过劳务外包模式将部分员工的社保缴纳责任转移给了劳务外包公司,而劳务外包公司并没有履行这一责任。

在对第二轮问询函的回复中,金盛海洋表示,若公司为劳务人员补缴社保及公积金,2020—2022年一季度,补缴金额占当期利润总额的比例分别为5.82%、5.85%、3.39%和12.50%。

对第二轮问询函的回复中,金盛海洋解释称,劳务外包公司不为其劳务人员缴纳社会保险和住房公积金的原因为部分劳务人员年龄较大,其用工需求存在季节性,且部分劳务人员已缴纳新农合或新农保。

与此同时,多种迹象表明,金盛海洋与劳务外包供应商的关系颇为密切。对第一轮问询函的回复显示,2021—2022年,43家为金盛海洋提供服务的劳务公司中,25家公司的股东或法定代表人为该公司前员工或员工近亲属,41家公司专门或主要为金盛海洋提供服务,40家在与金盛海洋签订合同前3个月内成立,28家更是成立当月即与金盛海洋签订合同。

此外,第一轮问询函的回复显示,43家劳务外包供应商中,25家在2022年亏损。在劳务外包模式中,金盛海洋以工作结果为基础,与劳务外包供应商按照工时、工作成果数量及质量进行费用结算,劳务外包公司主要承担一个“中间商赚差价”的角色,这样的角色为何会亏损经营,着实令人疑惑。

上交所在第二轮问询函询问了部分劳务外包供应商净利润为负的原因及合理性,金盛海洋表示,原因包括部分劳务公司内控财务不规范、2022年原盐产量下降等。

同时上交所也在第一轮问询函、第二轮问询函中询问是否存在劳务外包公司替金盛海洋承担成本费用的情况。

在对第二轮问询函的回复中,金盛海洋表示,劳务外包公司与公司及其关联方、主要客户供应商不存在大额异常资金往来,不存在替公司承担成本费用的情况。

2. 《金盛海洋-发行人及保荐机构回复意见》.上交所. 2023-10-16

3. 《金盛海洋-第二轮审核问询函之回复报告》.上交所. 2023-12-26